Toelichting bij de Verordening gedrags- en beroepsregels accountants

Status

De Toelichting op de VGBA heeft niet de status van regelgeving. De toelichting is namelijk geen onderdeel van de VGBA. Toch is de toelichting van waarde. Zij voorziet de (artikelen in de) VGBA van context en uitleg en geeft achtergrondinformatie over (de totstandkoming van) de VGBA.

Voorwoord

Dit is een geactualiseerde versie van de Toelichting op de VGBA. Deze versie sluit aan op de Verordening gedrags- en beroepsregels accountants (VGBA) per 1 januari 2022 (laatste wijziging VGBA). Deze toelichting is gebaseerd op de versie die de NBA heeft gepubliceerd bij de inwerkingtreding van de VGBA op 1 januari 2014. De toelichting is echter verduidelijkt (inhoud en taalgebruik) en uitgebreid met informatie over nieuwe en gewijzigde artikelen sinds de inwerkingtreding van de VGBA.

Leeswijzer

Deze toelichting bestaat uit een algemeen deel, een artikelsgewijs deel en bijlagen.

Algemeen

Paragraaf 1 Voor wie geldt de VGBA

Paragraaf 2 Uitgangspunten

Uitgangspunt in het doen (handelen) en laten (nalaten) van accountants zijn vijf fundamentele beginselen, te weten:

professionaliteit;

integriteit;

objectiviteit;

vakbekwaamheid en zorgvuldigheid;

vertrouwelijkheid.

Deze fundamentele beginselen zijn de gedeelde professionele waarden van het accountantsberoep. Ze geven invulling aan het gedrag dat het maatschappelijk verkeer van accountants verwacht (zie Paragraaf 3 Wanneer gelden welke fundamentele beginselen). Door zich aan de fundamentele beginselen te houden, geven accountants invulling aan hun verantwoordelijkheid om te handelen in het algemeen belang (artikel 2 VGBA). Die verantwoordelijkheid hangt samen met de rol van accountants als vertrouwenspersoon van het maatschappelijk verkeer (zie Paragraaf 9 Verantwoordelijkheid te handelen in het algemeen belang). Deze fundamentele beginselen zijn de randvoorwaarden voor het vertrouwen in de uitoefening van het accountantsberoep (zie Paragraaf 10 Regelgevingtechnische informatie). Accountants vragen zich niet pas achteraf af of hun gedrag wel aan de fundamentele beginselen voldoet. Accountants laten zich leiden door de fundamentele beginselen. De fundamentele beginselen vormen de basis van hun gedrag. Zie de artikelsgewijze toelichting voor een beschrijving van elk van deze fundamentele beginselen.

Bij het naleven van de VGBA (en daarop gebaseerde nadere voorschriften) hebben accountants een onderzoekende geest, passen ze professionele oordeelsvorming toe en baseren ze zich op hetgeen een objectieve, redelijke en geïnformeerde derde aanvaardbaar en toereikend acht (zie de toelichting op artikel 20 VGBA). Accountants letten actief op eventuele bedreigingen voor de naleving van de fundamentele beginselen en reageren daarop (artikel 21 VGBA). Zie voor meer informatie Paragraaf 5 Wat als sprake is van een (mogelijke) bedreiging van de fundamentele beginselen en Paragraaf 6 Toetsingskader VGBA.

De fundamentele beginselen en het toetsingskader om te beoordelen of accountants zich aan de fundamentele beginselen houden, zijn vastgelegd in de VGBA. De VGBA is dus niet slechts een van de vele regelingen waar accountants zich aan moeten houden. De VGBA vormt de basis voor elk gedrag van accountants.

Accountants die constateren dat ze in strijd handelen of hebben gehandeld met een of meer fundamentele beginselen, nemen zo spoedig mogelijk maatregelen. Die moeten ervoor zorgen dat zij zich weer aan de fundamentele beginselen houden en de gevolgen van de overtreding wegnemen (zie de toelichting op artikel 22 VGBA).

Let op!

De artikelen 4 tot en met 19 van de VGBA vullen de fundamentele beginselen nader in of met andere woorden: ze werken de fundamentele beginselen uit. Dit geldt ook voor nadere voorschriften gebaseerd op de VGBA (zie Paragraaf 13 Nadere voorschriften). Het gaat om situaties waar al is ingevuld hoe een objectieve, redelijke en geïnformeerde derde waarschijnlijk tegen die situaties aankijkt en wat die waarschijnlijk verwacht van accountants in die situaties. Het is echter niet mogelijk om op voorhand voor alle situaties te regelen hoe accountants zich wel of juist niet moeten gedragen. Dit is bovendien niet wenselijk. Het zou leiden tot – nooit volledige – ‘rules based-regelgeving’. De VGBA is ‘principles based-regelgeving’. Dit brengt mee dat de fundamentele beginselen in alle mogelijke situaties gelden waar artikel 3 van de VGBA deze van toepassing heeft verklaard (zie Paragraaf 3 Wanneer gelden welke fundamentele beginselen). Accountants moeten zich dit goed realiseren. In situaties die niet expliciet zijn geregeld, gedragen accountants zich naar de geest van de VGBA. Daarvoor is nodig dat accountants doordrongen zijn van het doel en de strekking van de fundamentele beginselen.

Paragraaf 3 Wanneer gelden welke fundamentele beginselen

Artikel 3 van de VGBA regelt wanneer accountants zich aan welke fundamentele beginselen moeten houden:

Professionaliteit (lid 1). Accountants houden zich altijd aan het fundamentele beginsel professionaliteit. Dit moet ongeacht hun rol, eventuele functie of de aard van eventuele werkzaamheden. In lid 1 staat ‘elk handelen of nalaten’. ‘Handelen’ verwijst naar een actieve houding (doen). ‘Nalaten’ verwijst naar een passieve houding (niets doen of te weinig doen).

Integriteit, objectiviteit, vakbekwaamheid en zorgvuldigheid, vertrouwelijkheid en professionaliteit (lid 2). Bij de beroepsuitoefening houden accountants zich aan elk van de fundamentele beginselen. Dit houdt in wanneer accountants een professionele dienst uitvoeren (zie Paragraaf 10 Regelgevingtechnische informatie). Daarvan is sprake bij werkzaamheden waarvoor vakbekwaamheid als accountant wordt of kan worden aangewend. Het maakt daarbij niet uit of sprake is van zakelijk of privé uitvoeren van een professionele dienst (zie Paragraaf 4 Professionele dienst). Het enkele feit dat een AA of RA zichzelf bekend maakt of bekend staat als accountant brengt nog niet mee dat deze zich aan alle fundamentele beginselen moet houden. Dit moet dus alleen wanneer accountants een professionele dienst uitvoeren. Het vervolg van deze toelichting heeft het over ‘professionele diensten uitvoeren’ in plaats van ‘bij de beroepsuitoefening’.

Paragraaf 4 Professionele dienst

Professionele diensten zijn: werkzaamheden waarvoor vakbekwaamheid als accountant wordt of kan worden aangewend (definitie in artikel 1 VGBA). Het maakt daarbij niet uit op welk terrein die werkzaamheden worden verricht. Met andere woorden, wat accountants bijvoorbeeld controleren of beoordelen is niet van belang om van een professionele dienst te kunnen spreken. De precieze werkzaamheden verschillen natuurlijk per (soort) professionele dienst. In de VGBA staat een definitie van vakbekwaamheid (artikel 1). Dit is beschikken over en kunnen toepassen van de noodzakelijke theoretische kennis van de vakgebieden genoemd in artikel 2 van het Besluit accountantsopleiding 2013 (zie de toelichting bij artikel 1). Telkens wanneer accountants werkzaamheden verrichten waarbij zij vakbekwaamheid (kunnen) aanwenden waarover accountants beschikken dan wel behoren te beschikken – dus telkens wanneer accountants een professionele dienst uitvoeren – oefenen zij het beroep uit. Zij moeten zich dan aan alle fundamentele beginselen houden (artikel 3, lid 2, VGBA). Het begrip professionele dienst moet ruim worden uitgelegd. Het is niet beperkt tot zakelijk handelen. Ook werkzaamheden in de privésfeer kunnen een professionele dienst zijn.

Voorbeelden van werkzaamheden waarvoor accountants hun vakbekwaamheid (kunnen) aanwenden en die dus als professionele diensten kwalificeren zijn: controle- en beoordelingsopdrachten van historische financiële informatie; assurance-opdrachten anders dan controle- en beoordelingsopdrachten van historische financiële informatie; opdrachten tot het verrichten van overeengekomen specifieke werkzaamheden; samenstellingsopdrachten; voeren van administraties; inrichten van administraties; overige werkzaamheden op het terrein van financiële verslaglegging, administratieve organisatie, bedrijfseconomie en belastingen; controles naar de bedrijfscultuur van een organisatie en ‘the tone at the top’; werkzaamheden op het gebied van ESG en duurzaamheid; overnameonderzoeken, ondersteunen bij onderhandelingen met financiers; het voeren van onderhandelingen om zelf tot een onderneming toe te treden of om voor anderen een onderneming op te zetten; werkzaamheden van een accountant als executeur van nalatenschappen, forensisch onderzoek.

Ook bij privé handelen kan sprake zijn van een professionele dienst uitvoeren. Denk bijvoorbeeld aan werkzaamheden voor jezelf of aan werkzaamheden in vrije tijd voor anderen dan cliënten of de eigen organisatie. Het is niet van belang of anderen daarvoor betalen. Ook werkzaamheden om niet kunnen professionele diensten zijn. Bepalend is of accountants vakbekwaamheid van accountants (kunnen) aanwenden. Hier volgen drie voorbeelden van privé handelen waarbij een accountant een professionele dienst uitvoert:

Een accountant doet belastingaangifte voor zichzelf.

Een accountant is als vrijwilliger penningmeester van een sportvereniging, schoolbestuur of kerkbestuur.

Een accountant vraagt als vriendendienst een uitkering aan voor de buren.

Paragraaf 5 Wat als sprake is van een (mogelijke) bedreiging van de fundamentele beginselen

Accountants letten actief op eventuele bedreigingen voor de naleving van die fundamentele beginselen waar zij zich volgens artikel 3 van de VGBA aan moeten houden. Omstandigheden die een bedreiging kunnen zijn, moeten ze herkennen en beoordelen: is dit inderdaad een bedreiging? Bij een bedreiging nemen ze een maatregel of een combinatie van maatregelen die ertoe leidt dat zij zich aan de fundamentele beginselen houden (‘toereikende maatregelen’). Zijn toereikende maatregelen niet mogelijk? Accountants weigeren of beëindigen dan een professionele dienst en beëindigen zo nodig ook de relatie met de organisatie waar ze de professionele dienst voor (zouden gaan) uitvoeren.

Accountants die maatregelen hebben genomen, maken een vastlegging om zich tegenover derden te kunnen verantwoorden. Al deze verplichtingen staan in artikel 21 van de VGBA. Het ‘Stappenplan toetsingskader VGBA’ maakt ze visueel. Zie Paragraaf 7 Stappenplan toetsingskader VGBA voor het stappenplan zelf en een toelichting op elk van de verplichtingen. Artikel 21 van de VGBA wordt ook wel ‘conceptueel raamwerk’ genoemd. Dit is in navolging van de IESBA Code of Ethics (zie Paragraaf 17 IESBA International Code of Ethics).

Paragraaf 6 Toetsingskader VGBA

De artikelen 20 en 21 van de VGBA vormen het toetsingskader van de VGBA. Deze artikelen hangen nauw met elkaar samen. Artikel 20 verplicht accountants bij het naleven van deze verordening een onderzoekende geest te hebben, professionele oordeelsvorming toe te passen en zich te baseren op hetgeen een objectieve, redelijke en geïnformeerde derde aanvaardbaar en toereikend acht (zie de toelichting bij artikel 20). Dit is nodig om artikel 21 (conceptueel raamwerk) goed te kunnen toepassen (zie Paragraaf 5 Wat als sprake is van een (mogelijke) bedreiging van de fundamentele beginselen).

Paragraaf 7 Stappenplan toetsingskader VGBA

Hierna volgt een ‘stappenplan’. Dat maakt het toetsingskader van de VGBA visueel (zie Paragraaf 6 Toetsingskader VGBA). De stappen ‘vertalen’ de (opeenvolgende) verplichtingen volgens de artikelen 20 en 21 van de VGBA. Na het stappenplan volgt een toelichting op elk van de stappen. Startpunt van het stappenplan is de vraag of een accountant een professionele dienst uitvoert. Dit bepaalt aan welke fundamentele beginselen deze accountant zich moet houden (zie Paragraaf 3 Wanneer gelden welke fundamentele beginselen). Dit startpunt is de ‘vertaling’ van ‘bij de beroepsuitoefening’ in artikel 3 van de VGBA. Het vervolg van deze toelichting heeft het over ‘professionele diensten uitvoeren’ in plaats van ‘bij de beroepsuitoefening’.

Opmerkingen

Voor elk van de stappen geldt: accountants hebben een onderzoekende geest, passen professionele oordeelsvorming toe en baseren zich op hetgeen een objectieve, redelijke en geïnformeerde derde aanvaardbaar en toereikend acht (artikel 20 VGBA).

Een onderzoekende geest vraagt om een actieve alerte houding. Dit brengt mee dat accountants actief letten op tussentijdse wijzigingen en op nieuwe informatie die een ander licht kan werpen op de omstandigheden die (mogelijk) een bedreiging zijn. Denk bij tussentijdse wijzigingen aan bijvoorbeeld bestaande omstandigheden die veranderen of nieuwe omstandigheden die zich voordoen. Nieuwe informatie die een ander licht werpt op de omstandigheden die (mogelijk) een bedreiging zijn, leidt tot de vraag of het nodig is om eerdere conclusies bij te stellen.

De verplichting om een maatregel te nemen die ertoe leidt dat een accountant zich houdt aan de fundamentele beginselen (artikel 21, lid 1, VGBA) brengt ook mee dat accountants nagaan of een maatregel de naleving van de fundamentele beginselen voldoende waarborgt.

Accountants passen (één of meer stappen) opnieuw toe, als daar aanleiding toe bestaat! Bijvoorbeeld bij tussentijdse wijzigingen of nieuwe informatie (zie de tweede bullet). Of als blijkt dat een maatregel de fundamentele beginselen niet (langer) voldoende waarborgt (zie de derde bullet). Dit geldt ook als na de afronding van een professionele dienst zich omstandigheden voordoen die aanleiding geven te reageren.

De artikelen 5 (professionaliteit), 7 tot en met 10 (integriteit), 14 en 15 (vakbekwaamheid en zorgvuldigheid) en 19 (vertrouwelijkheid) van de VGBA beschrijven enkele specifieke situaties. In die situaties is sprake van een bedreiging en moeten accountants een of meerdere maatregelen nemen. De eigen beoordeling van accountants kan die uitgangspunten niet opzij zetten. Wat in die artikelen staat, is wat accountants volgens artikel 21, lid 1, van de VGBA moeten doen. Zie Paragraaf 8 Wat als artikelen zelf tot een maatregel verplichten.

Paragraaf 7.1 Stap 1: is sprake van een bedreiging?

Stap 1 is: ‘identificeer’ (herken) en beoordeel omstandigheden die een bedreiging kunnen zijn voor het zich houden aan elk van de fundamentele beginselen (professionele dienst)/het fundamentele beginsel professionaliteit (geen professionele dienst). Dit houdt in dat accountants zich afvragen: heb ik met een bedreiging te maken (artikel 21, lid 1, VGBA)?

Het gaat hier om een bedreiging volgens de VGBA. Dat is een onaanvaardbaar risico dat een accountant zich niet houdt aan de fundamentele beginselen als gevolg van eigenbelang, zelftoetsing, belangenbehartiging, vertrouwdheid of intimidatie. Een aanvaardbaar risico is dus geen bedreiging volgens de VGBA. Zie de toelichting op artikel 1 voor meer informatie over de definitie van bedreiging.

Om stap 1 goed te kunnen toepassen hebben accountants een onderzoekende geest, passen ze professionele oordeelsvorming toe en vragen ze zich af hoe een objectieve, redelijke en geïnformeerde derde waarschijnlijk tegen de situatie aankijkt: zou die in de omstandigheden een (mogelijke) bedreiging zien (artikel 20 VGBA)? Daartoe beoordelen accountants de aard van de omstandigheden. Daarnaast overzien zij het ‘totaalplaatje’. Met andere woorden, zij bezien alle omstandigheden in onderlinge samenhang. Zo hoeft één omstandigheid zelf nog geen bedreiging te zijn, maar is een combinatie van omstandigheden dat misschien wel. De gedrags- en beroepsregels voor accountants, NBA-handreiking 1130 ‘Voorbeelden toepassing van de VGBA’ en tuchtuitspraken kunnen helpen bij het herkennen van eventuele bedreigingen. Dit geldt ook voor eventuele regelgeving en maatregelen en procedures binnen de eigen organisatie die gericht zijn op het (bevorderen van) ethisch handelen. Denk bijvoorbeeld aan maatregelen op het gebied van corporate governance, klokkenluidersregelingen, disciplinaire maatregelen bij onethisch handelen en communicatie over disciplinaire maatregelen.

Hoe verder?

Geen bedreiging (geen risico’s of risico’s zijn aanvaardbaar): geen actie verplicht volgens het toetsingskader van de VGBA (geen extra stappen).

Wel een bedreiging (risico’s zijn onaanvaardbaar): stap 2 toepassen. Accountants die geen professionele dienst uitvoeren, passen stap 2 ook toe. Accountants mogen eventuele werkzaamheden niet zonder meer uitvoeren!

Paragraaf 7.2 Stap 2: toereikende maatregelen mogelijk?

Accountants zullen eerst moeten beoordelen of toereikende maatregelen wel mogelijk zijn. Stap 2 is aan de orde, als sprake is van een bedreiging (uitkomst stap 1). Soms is een bedreiging namelijk van dien aard of omvang dat geen enkele maatregel toereikend is. Of is een vergaande maatregel nodig, maar niet beschikbaar. Deze beoordeling gaat aan de stappen 2a en 2b vooraf (zie hierna). Dat staat niet letterlijk in artikel 21 van de VGBA. Dit is echter inherent aan die stappen.

In artikel 21, lid 1, van de VGBA staat dat accountants een ‘toereikende maatregel’ (enkelvoud) moeten nemen. Maar mogelijk is één maatregel niet genoeg. Het is dan nodig een combinatie van maatregelen te nemen die gezamenlijk toereikend is. Daarom staat in (de toelichting op) het stappenplan ‘toereikende maatregelen’ (meervoud).

Een maatregel of combinatie van maatregelen is toereikend, als die ertoe leidt dat de naleving van de fundamentele beginselen is gewaarborgd. Daartoe is nodig dat elke maatregel of combinatie van maatregelen geschikt is (in staat is ervoor te zorgen dat accountants zich aan de fundamentele beginselen houden) en voortvarend wordt genomen (niet langer mee wachten dan strikt noodzakelijk).

Om goed te kunnen beoordelen of toereikende maatregelen mogelijk zijn, hebben accountants een onderzoekende geest, passen ze professionele oordeelsvorming toe en vragen ze zich af hoe een objectieve, redelijke en geïnformeerde derde waarschijnlijk tegen de situatie aankijkt: zou die vinden dat toereikende maatregelen mogelijk zijn (artikel 20 VGBA). Daartoe overzien accountants het

‘totaalplaatje’. Met andere woorden, zij bezien alle bedreigingen in onderlinge samenhang.

Hoe verder?

Toereikende maatregelen mogelijk: stap 2a toepassen.

Toereikende maatregelen niet mogelijk: stap 2b toepassen.

Stap 2a is: neem een ‘toereikende maatregel die ertoe leidt dat een accountant zich houdt aan de fundamentele beginselen’ (artikel 21, lid 1, VGBA). Stap 2a is aan de orde, als sprake is van een bedreiging (uitkomst stap 1) en accountants geconcludeerd hebben dat toereikende maatregelen mogelijk zijn (uitkomst stap 2). Zie Stap 2: toereikende maatregelen mogelijk? voor wat de VGBA met toereikende maatregelen bedoelt.

Er zijn twee manieren om toereikende maatregelen te nemen:

De omstandigheid wegnemen die de bedreiging veroorzaakt. Denk bijvoorbeeld aan afstand doen van eventuele (financiële) belangen of het beëindigen van eventuele zakelijke relaties.

Soms is het echter niet mogelijk om de oorzaak zelf weg te nemen. Dit is geen bezwaar, zolang de maatregelen de bedreiging afdoende ondervangen. In dat geval blijft de oorzaak dus in stand. De maatregelen zorgen er echter voor dat de naleving van de fundamentele beginselen is gewaarborgd. Denk bijvoorbeeld aan een kwaliteitsbeoordeling door een andere accountant die niet betrokken is bij de opdrachtuitvoering, als sprake is van een bedreiging van zelftoetsing of vertrouwdheid. Of aan de uitbreiding van het opdrachtteam met een senior-teamlid of het volgen van trainingen en opleidingen, als sprake is van een bedreiging voor het fundamentele beginsel vakbekwaamheid of zorgvuldigheid.

Om stap 2a goed te kunnen toepassen hebben accountants een onderzoekende geest, passen ze professionele oordeelsvorming toe en vragen ze zich af hoe een objectieve, redelijke en geïnformeerde derde waarschijnlijk tegen de situatie aankijkt. Welke maatregelen zou die verwachten (artikel 20 VGBA)? Daartoe overzien accountants het ‘totaalplaatje’. Met andere woorden, zij bezien alle bedreigingen en alle maatregelen in onderlinge samenhang. Zo kan het nodig zijn om een combinatie van maatregelen te nemen die samen toereikend zijn en alle bedreigingen adresseren.

Hoe verder?

Toereikende maatregelen genomen: accountants mogen eventuele werkzaamheden uitvoeren (professionele dienst/geen professionele dienst). Er geldt een vastleggingsverplichting: stap 3 toepassen.

Accountants passen stap 2b alleen toe, als sprake is van een bedreiging (uitkomst stap 1) en zij geconcludeerd hebben dat toereikende maatregelen niet mogelijk zijn (uitkomst stap 2). Voor accountants die een professionele dienst uitvoeren, vloeit dit voort uit artikel 2 VGBA en is dit expliciet gemaakt in artikel 21, lid 2, van de VGBA. Voor accountants die andere werkzaamheden dan een professionele dienst uitvoeren, vloeit dit voort uit de artikelen 2 en 4 of 5 van de VGBA. Stap 2b houdt in dat accountants als volgt handelen (professionele dienst/andere werkzaamheden):

In de eerste plaats weigeren of beëindigen ze de werkzaamheden.

In de tweede plaats beëindigen ze de relatie met hun cliënt of de eigen organisatie. Dit is echter alleen verplicht als ook een objectieve, redelijke en geïnformeerde derde waarschijnlijk tot de conclusie komt dat accountants écht niet anders kunnen. Het is een uiterste middel. Het is onverstandig om zo’n beslissing lichtvaardig te nemen. Bij andere werkzaamheden dan een professionele dienst zal dit slechts in uitzonderlijke situaties nodig zijn (zie in het bijzonder de toelichting bij artikel 5).

Opmerkingen:

Hier gaat een belangenafweging aan vooraf. Daarin betrekken accountants ook andere relevante wet- en regelgeving. De uitkomst van deze belangenafweging zal per situatie verschillen. Het gaat daarbij enerzijds om het belang van een accountant om zich aan de fundamentele beginselen te houden: brengt de aard of omvang van de bedreiging mee dat een accountant echt niet anders kan dan (per direct) te stoppen? Bijvoorbeeld als sprake is van bedrog door een cliënt of de eigen organisatie of sanctiewetgeving hiertoe noodzaakt. Anderzijds gaat het om het belang dat de cliënt of eigen organisatie heeft bij (tijdige) afronding van een professionele dienst. Denk daarbij aan vragen als leidt tussentijdse beëindiging tot onevenredig veel schade? Ligt het in de rede de cliënt of de eigen organisatie een redelijke termijn te bieden om een nieuwe accountant te zoeken?

Accountants die overwegen om de relatie met de eigen organisatie te beëindigen, kunnen eventueel eerst overleggen met een van de door de NBA aangezochte vertrouwenspersonen. Zij doen er daarnaast verstandig aan om juridisch advies in te winnen.

Hoe verder?

Geen actie verplicht volgens het toetsingskader van de VGBA (geen extra stappen).

Paragraaf 7.3 Stap 3: leg vast

Stap 3 is: ‘leg de bedreiging, de beoordeling, de toegepaste maatregel en de conclusie vast’ (artikel 21, lid 3, VGBA). Dit is alleen verplicht, als sprake is van een bedreiging (uitkomst stap 1) en accountants toereikende maatregelen hebben genomen (uitkomst stap 2a).

Wat vastleggen

Accountants leggen ten minste het volgende vast:

Welke omstandigheid of omstandigheden een bedreiging vormen en waarom (uitkomst stap 1);

Welke maatregel(en) zij hebben genomen (uitkomst stap 2a); en

Waarom zij hebben geconcludeerd dat zij bij deze bedreiging(en) en deze maatregel(en) zich toch aan het bedreigde fundamentele beginsel houden.

Hoe vastleggen

Accountants leggen hun bevindingen en conclusies op zo’n manier vast dat zij in een later stadium hierop kunnen terugvallen. Zo kunnen accountants zich achteraf tegenover derden verantwoorden waarom ze meenden dat zij zich aan de fundamentele beginselen hielden en eventuele werkzaamheden mochten uitvoeren (een professionele dienst/geen professionele dienst).

Accountants kunnen verwachten dat de buitenwereld kritisch kijkt naar hun reactie op een bedreiging. Het is daarom in hun eigen belang dat ze goed vastleggen wat ze hebben gedaan en waarom. Dit draagt bovendien bij aan het vertrouwen in het accountantsberoep.

Als vastleggen niet verplicht is

Accountants mogen hun bevindingen en conclusies natuurlijk wel vastleggen, als vastleggen niet verplicht is. Zo kunnen zij zich achteraf tegenover derden verantwoorden (ook nog na langere tijd). Vastleggen is niet verplicht in de volgende situaties:

Accountants oordelen dat er geen bedreiging is.

Accountants weigeren of beëindigen hun werkzaamheden vanwege een bedreiging (een professionele dienst/geen professionele dienst).

Accountants beëindigen de relatie met hun cliënt of eigen organisatie vanwege een bedreiging.

Paragraaf 8 Wat als artikelen zelf tot een maatregel verplichten

De artikelen 5 (professionaliteit), 7 tot en met 10 (integriteit), 14 en 15 (vakbekwaamheid en zorgvuldigheid) en 19 (vertrouwelijkheid) van de VGBA regelen enkele specifieke situaties. Voor deze situaties is al ingevuld hoe een objectieve, redelijke en geïnformeerde derde daar waarschijnlijk tegen aankijkt en wat die waarschijnlijk verwacht: de omstandigheden zijn een bedreiging en accountants moeten een bepaald soort maatregel nemen. De eigen beoordeling van accountants kan die uitgangspunten niet opzij zetten. Met andere woorden, de uitkomst van de stappen 1 tot en met 2a van het Stappenplan toetsingskader VGBA staat op voorhand vast (zie Paragraaf 7 Stappenplan toetsingskader VGBA). Zie echter hierna bij ‘Let op!’. De maatregelen die accountants moeten nemen zijn:

een ‘redelijkerwijs te nemen maatregel’ (artikelen 5 en 8 VGBA);

een ‘maatregel gericht op het beëindigen van niet-integer handelen’ (artikel 7, lid 1, VGBA);

een ‘maatregel gericht op het wegnemen van een onjuistheid, onvolledigheid of het misleidende karakter van informatie’ of het toevoegen van een mededeling die de onjuistheid, onvolledigheid of misleiding aan de beoogde gebruikers van de informatie kenbaar maakt (artikel 9, lid 1, VGBA); en

een ‘redelijkerwijs te nemen maatregel om de eigen werkelijke betrokkenheid aan de beoogde gebruikers van de informatie kenbaar te maken’ (artikel 10 VGBA);

zich distantiëren (artikelen 7, lid 2, en 9, lid 2, VGBA);

in de situatie dat accountants andere personen onder hun verantwoordelijkheid laten meewerken aan een professionele dienst:

maatregelen die ervoor zorgen dat die andere personen hiervoor adequaat zijn toegerust en toereikend worden begeleid, en dat er toezicht is op en een beoordeling plaatsvindt van hun werkzaamheden (artikel 14 VGBA); en

een ‘redelijkerwijs te nemen maatregel’ om de vertrouwelijkheid te waarborgen (artikel 19 VGBA);

gebruikers van een professionele dienst attent maken op eventuele beperkingen die inherent zijn aan die professionele dienst (artikel 15 VGBA).

Accountants bepalen zelf hoe ze dit soort maatregelen precies vormgeven. Dat doen ze op basis van professionele oordeelsvorming (artikel 20, onderdeel b, VGBA). Accountants die volgens de hiervoor genoemde artikelen maatregelen nemen, maken ook een vastlegging (zie Paragraaf 7.3 Stap 3: leg vast). Artikel 21, lid 3, van de VGBA geldt namelijk naast elk van deze artikelen. Zie de artikelsgewijze toelichting op elk van deze artikelen

Let op!

In de situaties als beschreven in de artikelen 5, 7 tot en met 10, 14, 15 en 19 van de VGBA passen accountants nog wel stap 1 toe van het Stappenplan toetsingskader VGBA! Dat doen ze om na te gaan of er ook nog andere (extra) bedreigingen zijn naast de in die artikelen beschreven omstandigheden. Is dit het geval, dan passen accountants dat stappenplan verder toe. Accountants nemen eventueel aanvullende maatregelen. Dit is nodig, als de maatregel die ze al hebben moeten nemen niet toereikend is in relatie tot die extra bedreiging. Accountants maken ook een vastlegging van eventuele aanvullende maatregelen. Zijn accountants als gevolg van een extra bedreiging niet in staat de naleving van de fundamentele beginselen te waarborgen? Accountants passen dan stap 2b toe van het Stappenplan toetsingskader VGBA. Zie Paragraaf 7 Stappenplan toetsingskader VGBA voor informatie over elk van deze stappen.

Paragraaf 9 Verantwoordelijkheid te handelen in het algemeen belang

Accountants hebben een belangrijke verantwoordelijkheid om te handelen in het algemeen belang. Dat is een onderscheidend kenmerk van het accountantsberoep. Deze verantwoordelijkheid hangt samen met de rol van accountants als vertrouwenspersoon van het maatschappelijk verkeer, of het nu gaat om jaarrekeningen, administratie, bedrijfsprocessen, kredietrapportages, rapportages over de bedrijfscultuur en ‘the tone at the top’ of duurzaamheidsrapportages. Het vertrouwen dat het maatschappelijk verkeer in accountants heeft, is mede gebaseerd op hun professionele oordeelsvorming, hun fundamentele beginselen (en bij assurance-opdrachten ook hun onafhankelijkheid) en de beroepsregels die voor bepaalde opdrachten gelden. Accountants houden niet alleen rekening met de wensen of eisen van hun cliënt of eigen organisatie, ze houden ook rekening met andere belanghebbenden. Hun verantwoordelijkheid om te handelen in het algemeen belang brengt dat mee.

Al sinds de jaren ’20 van de vorige eeuw worden accountants gezien als vertrouwenspersoon van het maatschappelijk verkeer. Die rol komt voort uit de ‘leer van het gewekte vertrouwen’ van Théodore Limperg jr., de grondlegger van het accountantsberoep. Limperg constateerde dat het maatschappelijk verkeer behoefte had aan deskundige en onafhankelijke controles. Hij concludeerde dat het maatschappelijk verkeer vertrouwen had in het oordeel van accountants juist vanwege hun deskundigheid en ook de doeltreffendheid van hun controles. De gedachten uit deze leer zitten nog steeds in de beroepsreglementering van accountants en niet langer alleen in relatie tot controles. Het werkterrein van accountants heeft zich immers fors uitgebreid. Honderd jaar later verrichten accountants professionele diensten op tal van terreinen.

Het algemeen belang wordt in de praktijk ook wel aangeduid met maatschappelijk belang of publiek belang.

Paragraaf 10 Regelgevingtechnische informatie

Zie voor het overzicht artikel 27 VGBA.

De NBA heeft enkele wettelijke taken (artikel 3 Wab). Eén daarvan is een goede beroepsuitoefening door accountants te bevorderen, onder meer door het vaststellen van beroepsreglementering (artikel 3, aanhef en onderdeel a, Wab). Artikel 19 van de Wab vult die taak verder in. Het verplicht de ledenvergadering van de NBA een verordening vast te stellen met gedrags- en beroepsregels ten behoeve van een goede uitoefening van de werkzaamheden van accountants (artikel 19, lid 2, onderdeel a, Wab). Die laatste bepaling is generiek geformuleerd. Dit wijst erop dat het gaat om werkzaamheden die je in het algemeen van accountants kunt verwachten. Dat zijn werkzaamheden waarvoor vakbekwaamheid als accountant wordt of kan worden aangewend. Met andere woorden, dat zijn professionele diensten volgens de VGBA (zie Paragraaf 4 Professionele dienst). Ook de memorie van toelichting bij artikel 42 van de Wab wijst in die richting. Dit alles maakt dat de NBA tot de volgende uitleg komt. Met beroepsuitoefening wordt het uitvoeren van professionele diensten bedoeld. De gedrags- en beroepsregels zijn daarop gericht. Ze geven invulling aan het gedrag dat van accountants die professionele diensten uitvoeren mag worden verwacht. Voor het vertrouwen in die accountants is ook nodig dat iedere accountant zich houdt aan het fundamentele beginsel professionaliteit (of die nu een professionele dienst uitvoert of niet). Als een individuele accountant het accountantsberoep in diskrediet brengt (invulling van professionaliteit), leidt dat immers tot minder vertrouwen in accountants in het algemeen. Met de VGBA, met professionaliteit in het bijzonder, geeft de NBA ook invulling aan haar wettelijke taak zorg te dragen voor de eer van de stand van accountants, (artikel 3, aanhef en onderdeel c, Wab en artikel 19, lid 1, Wab).

De VGBA is gebaseerd op artikel 19, lid 2, onderdeel a, van de Wet op het accountantsberoep (Wab). Dat is de wettelijke grondslag van de VGBA. De ledenvergadering van de NBA kan bij verordening de bevoegdheid tot het stellen van nadere voorschriften delegeren aan het bestuur van de NBA (artikel 19, lid 3, Wab). Dat heeft de ledenvergadering gedaan door artikel 24 van de VGBA vast te stellen (delegatiegrondslag). Hierdoor kan het bestuur de fundamentele beginselen verder uitwerken in nadere voorschriften ([meer] gedetailleerde regels). Het bestuur hoort de ledenvergadering voordat het nieuwe nadere voorschriften vaststelt of wijzigingen in bestaande nadere voorschriften vaststelt (dat staat in artikel 24 VGBA). Zie Paragraaf 13 Nadere voorschriften. De VGBA (en daarop gebaseerde nadere voorschriften) regelen geen zaken die niet strikt noodzakelijk zijn voor het doel dat met de VGBA wordt beoogd. Ze beogen de marktwerking niet onnodig te beperken (artikel 19, lid 4, Wab).

De VGBA en daarop gebaseerde nadere voorschriften zijn wettelijke voorschriften. Een wettelijk voorschrift is een juridisch begrip. Niet alleen een wet is een wettelijk voorschrift. Ook regelingen die gebaseerd zijn op een wet zijn dat. De VGBA is gebaseerd op de Wab. Nadere voorschriften gebaseerd op de VGBA zijn dat indirect ook. Die zijn namelijk via artikel 24 van de VGBA op de Wab gebaseerd. Zie de vorige alinea.

De VGBA is zo veel mogelijk volgens de Aanwijzingen voor de regelgeving (Ar) opgesteld. Dit komt het begrip en de leesbaarheid van de regels ten goede. De Ar vormen het kader dat wetgevingsjuristen van de overheid in acht nemen bij het opstellen van regelgeving. Het ligt voor de hand dat de NBA als publiekrechtelijke beroepsorganisatie dit ook doet.

Paragraaf 11 Tuchtrecht

Gedragingen in strijd met de fundamentele beginselen vallen onder het tuchtrecht (artikel 42 Wab). Dit geldt voor gedragingen in de zakelijke sfeer en in de privésfeer.

Paragraaf 12 Verhouding tot andere wet- en regelgeving

Accountants houden zich vanzelfsprekend ook aan andere wet- en regelgeving naast de VGBA. Zou de invulling van een of meer artikelen in de VGBA onverhoopt tot een strijdigheid met ‘hogere’ regelgeving leiden, dan gaat die hogere regelgeving vóór op de VGBA (bijvoorbeeld een wet of een Europese verordening). Dit houdt in dat accountants zich dan aan de hogere regelgeving houden (en verder natuurlijk aan de VGBA waar dit niet tot strijdigheid leidt).

Paragraaf 13 Nadere voorschriften

Naast de VGBA moeten accountants ook nadere voorschriften toepassen. Nadere voorschriften regelen wat accountants volgens de VGBA moeten doen in door de VGBA geregelde situaties. Nadere voorschriften zijn regelgeving en geen guidance. Zij vullen de VGBA nader in of met andere woorden, ze werken VGBA-artikelen uit in (meer) gedetailleerde regels (er is dus geen sprake van nieuwe ‘hoofdregels’). Of accountants nadere voorschriften moeten toepassen en zo ja, welke hangt af van de soort werkzaamheden die zij verrichten. De volgende nadere voorschriften zijn gebaseerd op de VGBA (zie Paragraaf 10 Regelgevingtechnische informatie):

Nadere voorschriften handelwijze accountant bij niet-naleving wet- en regelgeving door eigen organisatie of cliënt (NV NOCLAR);

Nadere voorschriften controle- en overige standaarden (NV COS);

Nadere voorschriften kwaliteitssystemen (NVKS); en

Nadere voorschriften permanente educatie 2019 (NV PE 2019).

Hier volgen twee voorbeelden om het voorgaande te verduidelijken. De VGBA werkt de fundamentele beginselen uit in enkele concrete normen, bijvoorbeeld de artikelen 12 en 13. De NV PE 2019 vullen nader in wat accountants volgens artikel 12 van de VGBA moeten doen: hun vakbekwaamheid op het niveau houden dat vereist is om een professionele dienst op adequate wijze te kunnen verlenen en uitvoeren. De NV COS vullen artikel 13, lid 1, van de VGBA nader in. Dit artikel bepaalt dat accountants de bij een professionele dienst relevante wet- en regelgeving toepassen. Alle hiervoor genoemde nadere voorschriften vullen dus ook de fundamentele beginselen nader in (ze vullen immers de VGBA nader in). Het gaat hier concreet om de volgende fundamentele beginselen: professionaliteit, integriteit en vakbekwaamheid en zorgvuldigheid.

Paragraaf 14 Wat als accountants meer artikelen in de VGBA naast elkaar moeten toepassen

Er kunnen zich situaties voordoen waar meerdere artikelen in de VGBA naast elkaar gelden. Bijvoorbeeld in de situatie dat een cliënt van een accountant willens en wetens de indruk wekt dat die accountant de jaarrekening van de cliënt heeft samengesteld, terwijl dat niet zo is. In dat geval gelden de artikelen 7 en 10 van de VGBA naast elkaar (oftewel tegelijkertijd). Beide artikelen verplichten de accountant om een maatregel te nemen. Artikel 7 van de VGBA regelt wat accountants moeten doen, als zij in verband worden gebracht met niet-integer gedrag van een ander. (In dit voorbeeld gedraagt de cliënt zich niet-integer, want deze verstrekt willens en wetens verkeerde informatie.) Zij moeten proberen het niet-integer gedrag van de cliënt te beëindigen (artikel 7, lid 1, VGBA). Als dat niet lukt, moeten zij zich distantiëren (artikel 7, lid 2, VGBA). Artikel 10 van de VGBA regelt wat accountants moeten doen, als een ander hun betrokkenheid bij informatie anders voorstelt dan deze in werkelijkheid is. Zij moeten duidelijk maken waaruit hun betrokkenheid in werkelijkheid bestaat of heeft bestaan.

In dit voorbeeld passen accountants waarschijnlijk eerst artikel 10 van de VGBA toe. Wanneer twee artikelen tegelijkertijd van toepassing zijn, brengen de ‘voorrangsregels’ namelijk mee dat je begint met het toepassen van de regels die de situatie het concreetst regelt (lees: het meest specifiek de situatie beschrijven). Daarbij ligt het voor de hand dat accountants zich eerst richten op de situatie waar meteen iets aan gedaan moet worden (de eventuele gebruikers van de jaarrekening waarschuwen). Het is goed mogelijk dat de maatregel die de accountant volgens artikel 10 van de VGBA neemt, er ook toe leidt dat de cliënt het niet-integer gedrag beëindigt (niet langer de indruk wekt dat de accountant de jaarrekening heeft samengesteld). Zekerheidshalve gaat de accountant na of die maatregel ook toereikend is in de artikel 7 VGBA-situatie. Daarbij beoordeelt de accountant de (re)actie van de cliënt en of deze het beoogde effect heeft. Blijft de indruk bestaan dat de accountant de jaarrekening heeft samengesteld? Dan moet de accountant (als)nog een maatregel nemen die erop gericht is dat de cliënt hiermee stopt en het beeld bijstelt (artikel 7, lid 1, VGBA geldt immers naast artikel 10 VGBA). Doet de cliënt dat niet, dan distantieert de accountant zich (artikel 7, lid 2, VGBA geldt immers naast 10 VGBA). Dat betekent in dit voorbeeld dat de accountant zich distantieert van de (onjuiste) informatie die de cliënt verstrekt. Zie voor meer informatie de artikelsgewijze toelichting op de artikelen 7 en 10 van de VGBA.

Paragraaf 15 Wat als (ook) sprake is van niet-naleven wet- en regelgeving? Volgens de NV NOCLAR reageren?

Hier volgt eerst een korte toelichting op de NV NOCLAR (zie voor meer informatie de NV NOCLAR zelf en de bijbehorende toelichting). In andere onderdelen van de Toelichting op de VGBA wordt naar deze informatie verwezen.

NV NOCLAR

De NV NOCLAR regelen wat accountants volgens de VGBA moeten doen, als zij vermoeden dat een cliënt of de eigen organisatie wet- en regelgeving (mogelijk) niet naleeft of dreigt niet na te leven (de NV NOCLAR vullen de fundamentele beginselen professionaliteit en integriteit nader in). De NV NOCLAR schrijven de maatregelen voor die accountants dan moeten nemen (in de bijbehorende toelichting ook wel ‘stappen’ genoemd). Dit zijn de maatregelen die een objectieve, redelijke en geïnformeerde derde waarschijnlijk verwacht van accountants in deze situatie (artikel 20, onderdeel c, VGBA). De eigen beoordeling van accountants kan dat uitgangspunt niet opzij zetten. Met andere woorden, de uitkomst van de stappen 1 tot en met 2a van het Stappenplan toetsingskader VGBA staat op voorhand vast (zie Paragraaf 7 Stappenplan toetsingskader VGBA). Bij bepaalde maatregelen kunnen zij wel zelf bepalen hoe ze die maatregelen precies vormgeven.

De NV NOCLAR gelden niet voor alle situaties waar (mogelijk) sprake is van een (dreigende) overtreding. De NV NOCLAR zijn alleen van toepassing in situaties die voldoen aan elk van de volgende voorwaarden:

accountants voeren voor een cliënt of de eigen organisatie een professionele dienst uit; zij worden zich bewust van informatie die op een ‘relevante niet-naleving’ wijst;

het gaat om een relevante niet-naleving bij hun cliënt of eigen organisatie; en

het gaat om een (mogelijke of dreigende) overtreding van wet- en regelgeving die in artikel 2 van de NV NOCLAR is beschreven (zie de voetnoot bij de tweede bullet hiervoor).

Wanneer NV NOCLAR toepassen?

De volgende informatie is alleen relevant voor accountants die een professionele dienst uitvoeren (de NV NOCLAR gelden immers alleen voor hen). In een artikel 5 VGBA-situatie is duidelijk dat die accountants zich moeten afvragen of zij volgens de NV NOCLAR moeten reageren. Dat artikel gaat namelijk juist over het niet-naleven van wet- en regelgeving (zij het door de eigen organisatie en niet door een cliënt). Accountants bepalen eerst of zij volgens de NV NOCLAR moeten reageren. Is de NV NOCLAR niet van toepassing, dan reageren zij volgens artikel 5 van de VGBA (zie toelichting bij artikel 5).

Maar ook bij een integriteitskwestie als beschreven in de artikelen 7 tot en met 10 van de VGBA is het soms verplicht om volgens de NV NOCLAR te reageren. Bijvoorbeeld als accountants in verband worden gebracht met niet-integer gedrag van een cliënt (artikel 7 VGBA) en dit gedrag blijkt te bestaan uit een relevante niet-naleving (zie bij ‘NV NOCLAR’ hiervoor). Wanneer twee verschillende regelingen tegelijkertijd van toepassing zijn brengen de ‘voorrangsregels’ mee dat je begint met het toepassen van de regels die de situatie het concreetst regelt (lees: het meest specifiek de situatie beschrijven). Dit betekent in dit voorbeeld dat accountants de NV NOCLAR moeten toepassen. Niet- integer gedrag omvat namelijk meer dan het overtreden van wet- en regelgeving en de NV NOCLAR zijn juist geschreven voor de situatie dat een cliënt (of de eigen organisatie) wet- en regelgeving niet naleeft. Accountants moeten zich natuurlijk wel afvragen of zij daarmee ook alles hebben gedaan dat artikel 7 van de VGBA van hen verlangt (zij hebben immers ook met een artikel 7 VGBA-situatie te maken). Daartoe beoordelen accountants de (re)actie van hun cliënt. Volgens artikel 7, lid 1, van de VGBA moeten accountants proberen het niet-integer gedrag te beëindigen (artikel 7, lid 1, VGBA). Als dat niet lukt, moeten zij zich distantiëren (artikel 7, lid 2, VGBA).

De maatregelen volgens de NV NOCLAR zijn er met name op gericht dat de cliënt zich weer aan wet- en regelgeving houdt. Dat is in dit voorbeeld ook het doel van de maatregel in artikel 7, lid 1, van de VGBA (want het niet-integer gedrag bestaat uit het overtreden van wet- en regelgeving). Houdt de cliënt zich weer aan wet- en regelgeving, dan is niet meer nodig om een maatregel volgens artikel 7, lid 1, van de VGBA te nemen. Doet een cliënt dit niet of onvoldoende, dan distantiëren accountants zich van de situatie (artikel 7, lid 2, VGBA geldt naast de NV NOCLAR). Wat betekent het voorgaande voor accountants die te maken hebben met een integriteitskwestie als beschreven in de artikelen 7 tot en met 10 van de VGBA en die voldoet aan de volgende voorwaarden: 1) het gaat om het gedrag van een cliënt of de eigen organisatie; én 2) accountants vermoeden dat de cliënt of eigen organisatie wet- en regelgeving niet naleeft? Die accountants beoordelen eerst of de NV NOCLAR van toepassing zijn (is sprake van een relevante niet-naleving volgens de NV NOCLAR?):

Is dit het geval, dan reageren zij volgens de NV NOCLAR. Zekerheidshalve gaan accountants natuurlijk wel na of zij hiermee elke bedreiging adresseren. Bovendien beoordelen accountants de (re)actie van hun cliënt of eigen organisatie. Reageert deze niet of onvoldoende? Dan is het nodig om meer te doen. Dat doen accountants dan op basis van de VGBA (volgens artikel 7, 8, 9 of 10 VGBA).

Is dit niet het geval, dan reageren accountants op basis de VGBA (volgens artikel 7, 8, 9 of 10 VGBA). Bij een overtreding door de eigen organisatie gaat daar echter een stap aan vooraf. Zij reageren in eerste instantie volgens artikel 5 van de VGBA.

Zie voor meer informatie de artikelsgewijze toelichting op de artikelen 5 en 7 tot en met 10 van de VGBA.

Paragraaf 16 Beroepsethische conflicten

In uitzonderlijke situaties zullen accountants kunnen oordelen dat het toepassen van een of meer artikelen in de VGBA of nadere voorschriften, en in het bijzonder het naleven van de fundamentele beginselen, leidt tot een onevenredige consequentie of een consequentie die niet in het algemeen belang is. Het spreekt voor zich dat accountants dan de NBA of de relevante toezichthouder kunnen raadplegen. Accountants kunnen bij beroepsethische conflicten ook overleggen met NBA-vertrouwenspersonen. Zie ook het ‘Kader voor het oplossen van beroepsethische conflicten’ (bijlage bij NBA- handreiking 1130 Voorbeelden toepassing van de Verordening gedrags- en beroepsregels accountants (VGBA).

Paragraaf 17 IESBA International Code of Ethics

De NBA heeft zich als lid van de International Federation of Accountants (IFAC) verbonden om haar uiterste best te doen de International Code of Ethics for Professional Accountants (Code of Ethics) van de International Ethics Standards Board for Accountants (IESBA) om te zetten in nationale regelgeving. De Code of Ethics en daarmee de internationale convergentie, was ooit het startpunt bij het opstellen van de VGBA. Tussentijdse wijzigingen van de Code of Ethics na 1 januari 2014 (datum inwerkingtreding VGBA) zijn waar nodig verwerkt (wijziging van de VGBA op 1 januari 2020 en op 1 januari 2022). Daarbij heeft de NBA telkens vastgehouden aan de bestaande structuur van de VGBA en de volgende uitgangspunten: normen en guidance in de Code of Ethics worden geïmplementeerd volgens de Nederlandse wetgevingssystematiek en de regels die hier gelden voor het schrijven van regelgeving. Dit wil zeggen:

normen zijn opgenomen in de VGBA (in de vorm van artikelen);

guidance is opgenomen in deze toelichting; en

in de Code of Ethics staan voorbeelden van de toepassing van het conceptueel raamwerk in een aantal in de praktijk voorkomende situaties. Deze voorbeelden zijn opgenomen in NBA- handreiking 1130 Voorbeelden toepassing van de VGBA.

Als Nederlandse accountants meewerken aan een opdracht van een buitenlandse accountant wordt veelal als eis gesteld dat de ethische regels die zij moeten toepassen ten minste gelijkwaardig zijn aan de Code of Ethics. De VGBA en de daarop gebaseerde nadere voorschriften zijn dat. De NBA heeft de International Independence Standards, onderdeel van de Code of Ethics, geïmplementeerd in de Verordening inzake de onafhankelijkheid van accountants bij assurance-opdrachten (ViO).

Paragraaf 18 Evaluatie VGBA (2018)

In 2018 heeft het Adviescollege voor Beroepsreglementering (ACB) de VGBA geëvalueerd. Hierbij is aan een representatief aantal leden en andere belanghebbenden gevraagd hoe zij de toepasbaarheid en de duidelijkheid van de VGBA ervaren. Dit werd gedaan door middel van enquêtes, ronde tafels en interviews. De uitkomst van de evaluatie was positief en kwam overeen met het resultaat dat het ACB voor ogen had bij de totstandkoming van de VGBA. Namelijk dat de VGBA een duidelijke regeling moet zijn die goed is toe te passen in de praktijk. Deze uitkomst kon worden gezien als een goede basis voor toekomstige wijzigingen van de VGBA. In de zomer van 2019 heeft de NBA de leden geïnformeerd over de uitkomst en relevante bevindingen van de evaluatie.

Paragraaf 19 Historie gedrags- en beroepsregels

De gedrags- en beroepsregels van accountants kennen een lange geschiedenis. Tot de inwerkingtreding van de VGBA gold voor AA’s de Verordening gedragscode (VGC) van de NOVAA van 11 december 2006 (voor het laatst gewijzigd op 14 juni 2010) en voor RA’s de Verordening gedragscode (VGC) van het NIVRA van 14 december 2006 (voor het laatst gewijzigd op 8 december 2010). De voorganger van de VGC was de Verordening gedrags- en beroepsregels Accountant- Administratieconsulenten (GBAA) en de Verordening gedrags- en beroepsregels registeraccountants 1994 (GBR-1994). Per 1 januari 2013 is de Wet op het accountantsberoep (Wab) in werking getreden. De Wab introduceerde één beroepsorganisatie voor zowel Accountant-Administratieconsulenten als Registeraccountants. Met de inwerkingtreding van de VGBA zijn beide VGC’s ingetrokken.

Paragraaf 20 Overzicht relevante regelingen, toelichting en handreiking:

VGBA per 1 januari 2022

Wijzigingsverordening VGBA en ViO 2021

Toelichting op de Wijzigingsverordening VGBA en ViO 2021

VGBA per 1 januari 2020

Wijzigingsverordening VGBA 2019

Toelichting bij Wijzigingsverordening VGBA 2019

VGBA per 1 januari 2014

Toelichting bij de VGBA

NBA-handreiking 1130 Voorbeelden toepassing van de VGBA (januari 2015)

Artikelsgewijze toelichting

Hier volgt een toelichting op elk van de artikelen van de VGBA, met uitzondering van artikel 21 (zie daarvoor Paragraaf 7 Stappenplan toetsingskader VGBA). De artikelen 4 tot en met 19 van de VGBA vullen de fundamentele beginselen nader in of met andere woorden, ze werken de fundamentele beginselen uit. De toelichting op die artikelen verwijst meestal alleen naar het fundamentele beginsel dat het artikel uitwerkt. Dat maakt de toelichting duidelijker. Maar let op! Eén omstandigheid kan een bedreiging zijn voor meer dan één fundamenteel beginsel. In de beschreven situaties kunnen dus meerdere fundamentele beginselen in het geding zijn.

Considerans

Accountants hebben een verantwoordelijkheid om te handelen in het algemeen belang. Dat is een onderscheidend kenmerk van het accountantsberoep. De artikelen in de VGBA (en nadere voorschriften die daarop gebaseerd zijn) moeten in dat licht worden uitgelegd. Zie Paragraaf 9 Verantwoordelijkheid te handelen in het algemeen belang en Paragraaf 10 Regelgevingtechnische informatie.

Hoofdstuk 1 Definities

Eigen organisatie

In de artikelen 5, 8 en 16, onderdeel c, van de VGBA komt de volgende omschrijving voor: ‘de organisatie waarbij deze werkzaam is dan wel waaraan deze is verbonden’ (waarbij ‘deze’ naar de accountant verwijst). In deze toelichting wordt dit de ‘eigen organisatie’ genoemd, want dat is korter. De term eigen organisatie is niet gedefinieerd in de VGBA. De eigen organisatie is de organisatie waar de accountant bij werkt. Met andere woorden, de organisatie waar een accountant betrokken is bij (meewerkt aan) de opdrachtuitvoering door die organisatie of betrokken is bij (meewerkt aan) de bedrijfsvoering van die organisatie. Het gaat hier dus niet om een cliënt. Voorbeelden van de eigen organisatie zijn:

de werkgever van een accountant in business;

de accountantspraktijk waar een openbaar accountant in dienst is;

de accountantspraktijk waar een accountant partner/(mede)eigenaar is;

de onderneming waarbinnen een intern accountant werkt;

de overheidsinstelling waarbinnen een overheidsaccountant werkt;

de accountantspraktijk waar een accountant als zzp'er meewerkt aan de opdrachtuitvoering voor cliënten;

de organisatie die een accountant in business inhuurt als interim-controller binnen die organisatie en er in de praktijk sprake is van een gezagsverhouding (geen formele gezagsverhouding zoals bij een arbeidsovereenkomst, want daarvan is immers geen sprake bij inhuren);

een vereniging of stichting waar een accountant als nevenactiviteit penningmeester is.

De eigen organisatie moet niet puur juridisch beoordeeld worden. Een accountant kijkt in dit kader ook naar eventuele organisaties die met de juridische entiteit verbonden zijn. Bijvoorbeeld omdat zij onder gelijke naam opereren of een andere nauwe relatie met elkaar hebben, waardoor een buitenstaander de indruk zou kunnen krijgen dat van dezelfde organisatie sprake is.

In artikel 1 staan definities van termen die voorkomen in de VGBA en daarop gebaseerde nadere voorschriften. Hier volgt, waar nodig, een toelichting daarop.

Accountant

Geen nadere toelichting nodig op dit begrip.

Bedreiging

Accountants moeten zich aan fundamentele beginselen houden. Accountants kunnen echter te maken hebben met een onaanvaardbaar risico dat zij zich daar niet aan kunnen houden als gevolg van eigenbelang, zelftoetsing, belangenbehartiging, vertrouwdheid of intimidatie. Dát is een bedreiging volgens de VGBA.

Of een risico aanvaardbaar of onaanvaardbaar is, bepalen accountants op basis van professionele oordeelsvorming. Daarbij baseren ze zich op wat een objectieve, redelijke en geïnformeerde derde waarschijnlijk aanvaardbaar vindt (artikel 20 VGBA). Omstandigheden waarvan een objectieve, redelijke en geïnformeerde derde waarschijnlijk concludeert dat deze de fundamentele beginselen feitelijk niet (negatief) beïnvloeden, vormen een aanvaardbaar of zelfs geen risico. Die omstandigheden zijn dan geen bedreiging volgens de VGBA.

Accountants kunnen te maken hebben met meer dan één bedreiging. Eén omstandigheid kan een bedreiging zijn voor meer dan één fundamenteel beginsel.

Bedreigingen voor de fundamentele beginselen kunnen op heel veel verschillende manieren ontstaan. We onderkennen de volgende ontstaanswijzen:

-

Bedreiging als gevolg van eigenbelang: dit is de bedreiging die ontstaat uit een financieel of ander belang. Een eigenbelang kan het oordeel of het gedrag van een accountant ongepast beïnvloeden. Voorbeelden van een bedreiging als gevolg van eigenbelang zijn:

-

Een accountant heeft een financieel belang in een cliënt.

-

Een accountant ontdekt een significante fout bij het evalueren van de resultaten van een eerdere professionele dienst die is uitgevoerd door een kantoorgenoot.

-

Tijdens de uitvoering van werkzaamheden blijken er veel meer uren nodig dan van tevoren ingeschat. Als die extra uren niet meer gefactureerd kunnen worden, dan zou de neiging kunnen ontstaan niet alle benodigde werkzaamheden te verrichten.

-

Een accountant in business maakt onrechtmatigheden binnen de eigen organisatie maar niet bespreekbaar uit angst voor ontslag.

-

Een prestatiebeloning voor een accountant.

-

-

Bedreiging als gevolg van zelftoetsing: dit is de bedreiging die ontstaat als accountants hun werkzaamheden baseren op werkzaamheden die zijzelf, hun eigen organisatie of hun netwerkbeheerder hebben verricht of hun oordeel baseren op een beoordeling die zijzelf, hun eigen organisatie of hun netwerk10 hebben gemaakt. Dit kan tot gevolg hebben dat zij de resultaten van die eerdere werkzaamheden of die eerdere beoordeling onvoldoende kritisch beoordelen. Voorbeelden van een bedreiging als gevolg van zelftoetsing zijn:

-

Een cliënt vraagt een accountant om mee te denken hoe een bepaalde post in de jaarrekening zou moeten worden verwerkt (bijvoorbeeld de bepaling van de hoogte van de debiteurenvoorziening). Vervolgens beoordeelt de accountant deze post in het kader van de jaarrekeningcontrole.

-

Een accountant in business gaat zonder afkoelingsperiode auditwerkzaamheden verrichten als intern accountant bij het bedrijfsonderdeel waar de accountants in business eerst werkte.

-

-

Bedreiging als gevolg van belangenbehartiging: dit is de bedreiging die ontstaat als accountants zich te veel vereenzelvigen met het belang van de organisatie waarvoor zij een professionele dienst uitvoeren. Daardoor verliezen ze hun objectiviteit. Voorbeelden van een bedreiging als gevolg van belangenbehartiging zijn:

-

Als gemachtigde optreden in geschillen.

-

De belangen van een cliënt behartigen bij een bank.

-

De belangen van een cliënt behartigen bij de Belastingdienst door het standpunt te verdedigen dat de cliënt (belastingplichtige) heeft ingenomen.

-

Onderzoek uitvoeren voor een partij, waarbij een accountant zich laten sturen in de uitkomsten van het onderzoek.

-

-

Bedreiging als gevolg van vertrouwdheid: dit is de bedreiging die ontstaat als accountants een te nauwe band ontwikkelen met de organisatie waarvoor zij een professionele dienst uitvoeren of als accountants te veel sympathie koesteren voor de belangen van een ander. Daardoor verliezen zij hun objectiviteit. Voorbeelden van een bedreiging als gevolg van vertrouwdheid zijn:

-

Een opdrachtpartner van een accountantspraktijk is kort geleden naar een cliënt overgestapt. Diezelfde accountantspraktijk voert een opdracht uit bij die cliënt. De opdrachtpartner bekleedt (bij de cliënt) een positie van waaruit deze significante invloed op de opdracht kan uitoefenen.

-

Een accountant heeft een nauwe persoonlijke relatie met de opdrachtgever.

-

-

Bedreiging als gevolg van intimidatie: dit is de bedreiging die ontstaat doordat druk wordt uitgeoefend op accountants of wanneer accountants dit zo voelen. Hierdoor worden zij afgehouden van objectief gedrag .Voorbeelden van een bedreiging als gevolg van intimidatie zijn:

-

Een accountant voelt zich onder druk gezet om het oordeel van de organisatie waarvoor de accountant een professionele dienst uitvoert over te nemen, omdat die organisatie meer expertise heeft.

-

Een cliënt dreigt een doorlopende opdracht op te zeggen vanwege een meningsverschil met de accountant.

-

Een cliënt dreigt een tuchtzaak te beginnen tegen de accountant.

-

Professionele dienst

Zie Paragraaf 4 Professionele dienst.

Vakbekwaamheid

De definitie van vakbekwaamheid luidt: beschikken over en kunnen toepassen van de noodzakelijke theoretische kennis van de vakgebieden genoemd in artikel 2 van het Besluit accountantsopleiding 2013. Artikel 2 van dat besluit verwijst naar artikel 8 van de ‘achtste richtlijn’ (Richtlijn 2006/43/EG van het Europees Parlement en de Raad van 17 mei 2006 betreffende de wettelijke controles van jaarrekeningen en geconsolideerde jaarrekeningen, tot wijziging van de Richtlijnen 78/660/EEG en 83/349/EEG van de Raad en houdende intrekking van Richtlijn 84/253/EEG van de Raad). Artikel 8 van de achtste richtlijn stelt regels aan het theoretische examen van de opleiding tot accountant.

Van accountants mag worden verwacht dat zij in elk geval kennis hebben van de vakgebieden die de achtste richtlijn heeft aangewezen en dat zij die kennis ook kunnen toepassen (dit is een minimumnorm). Die vakgebieden zitten namelijk in de theoretische opleiding tot accountant. Dat was het geval in de opleiding zoals deze tot 2016 werd aangeboden. Toen werd iedere student opgeleid tot controlerend accountant. Dit is in principe ook het geval in de huidige opleiding. In principe, want het hangt van de precieze opleiding af wat accountants van een vakgebied zouden moeten weten en wat accountants met die kennis zouden moeten kunnen. De huidige opleidingen hebben een gemeenschappelijke theoretische basis (de vakgebieden die de achtste richtlijn heeft aangewezen komen dus in elk van de opleidingen aan orde). De accenten en de mate van diepgang verschillen echter. Tegenwoordig wordt een student opgeleid voor een assurance-functie (oriëntatie Assurance) of voor een adviserende functie (oriëntatie Accountancy-MKB). Zie voor meer informatie: uitleg theoretische-opleiding en Commissie Eindtermen Accountantsopleiding.

Hoofdstuk 2 Fundamentele beginselen

Paragraaf 2.1 Fundamentele beginselen voor de accountant

Artikel 2 van de VGBA regelt dat accountants zich aan fundamentele beginselen moeten houden. Er zijn in totaal vijf fundamentele beginselen. Zie Paragraaf 2 Uitgangspunten. Artikel 2 moet samen met artikel 3 van de VGBA worden gelezen. Artikel 3 bepaalt wanneer welke fundamentele beginselen gelden.

Artikel 3 van de VGBA bepaalt de werkingssfeer of reikwijdte van de fundamentele beginselen (zie Paragraaf 3 Wanneer gelden welke fundamentele beginselen). Deze sluit aan op artikel 42 van de Wab (zie Paragraaf 11 Tuchtrecht).

Paragraaf 2.2 Professionaliteit

Accountants houden zich altijd aan het fundamentele beginsel professionaliteit (artikel 2, aanhef en onderdeel a, in samenhang met artikel 3, lid 1, VGBA). Dit moet ongeacht hun rol, eventuele functie of de aard van eventuele werkzaamheden (professionele dienst/geen professionele dienst). De VGBA werkt professionaliteit verder uit in twee concrete normen (artikelen 4 en 5). Professionaliteit geldt in alle mogelijke situaties. In situaties die de VGBA niet expliciet regelt, gedragen accountants zich naar de geest van de VGBA. Zie voor meer informatie Paragraaf 2 Uitgangspunten onder ‘Let op!’.

Accountants letten actief op eventuele bedreigingen voor de professionaliteit. De toetssteen is wat een objectieve, redelijke en geïnformeerde derde aanvaardbaar en toereikend acht. Zie Paragraaf 6 Toetsingskader VGBA en Paragraaf 7 Stappenplan toetsingskader VGBA.

Wat regelt artikel 4

Artikel 4 van de VGBA regelt dat accountants zich onthouden van ‘elk handelen of nalaten‘ (gedrag) waarvan ze weten dat dit het accountantsberoep in diskrediet brengt of kan brengen. Ook gedrag waarvan accountants behoren te weten dat dit het accountantsberoep in diskrediet brengt of kan brengen, mag niet. Dit brengt mee dat accountants zich afvragen welk gedrag van accountants een objectieve, redelijke en geïnformeerde derde waarschijnlijk ongepast vindt (artikel 20 VGBA). Dat geldt eens te meer voor het (niet) naleven van wet- en regelgeving. Artikel 4 geldt voor alle accountants en altijd (professionele dienst/geen professionele dienst).

Achtergrond artikel 4

Voor het vertrouwen in accountants die professionele diensten uitvoeren is nodig dat iedere accountant zich houdt aan het fundamentele beginsel professionaliteit. Als een individuele accountant het accountantsberoep in diskrediet brengt, leidt dat immers tot minder vertrouwen in accountants in het algemeen. Zie paragraaf 10 Regelgevingtechnische informatie.

Wat regelt artikel 5

Artikel 5 van de VGBA regelt dat accountants die vermoeden dat hun eigen organisatie wet- en regelgeving niet naleeft, een redelijkerwijs te nemen maatregel treffen. Artikel 5 geldt bij alle soorten werkzaamheden (professionele dienst/geen professionele dienst). Artikel 5 is in reikwijdte beperkt tot (mogelijke of dreigende) overtredingen door de eigen organisatie. Daarbij kan het bijvoorbeeld gaan om overtredingen door het bestuur, management of medewerkers. Artikel 5 geldt dus niet in bijvoorbeeld de volgende situaties: een accountant ziet dat de buren een afvalcontainer legen in de naastliggende sloot; een accountant zit na afloop van een sportwedstrijd in de kantine van de tegenstander en ziet daar iets dat niet volgens de regels lijkt te gaan. De VGBA verplicht hen niet om daarop te reageren. Een objectieve, redelijke en geïnformeerde derde verwacht dat waarschijnlijk niet van hen. Zij reageren natuurlijk wel, als het zou gaan om iets dat een ieder moet melden (denk bijvoorbeeld aan de meldplicht volgens artikel 160 van het Wetboek van Strafvordering) of als burgerplicht dit meebrengt. Zie de toelichting op Hoofdstuk 1 Definities voor wat deze toelichting met ‘eigen organisatie’ bedoelt.

Achtergrond artikel 5

Door de positie die accountants binnen een organisatie innemen, kunnen derden een bepaald vertrouwen hebben in het functioneren van die organisatie. Internationale beroepsorganisaties voor het accountantsberoep vinden het daarom belangrijk dat accountants een bijdrage leveren aan het ethisch handelen van hun eigen organisatie (zie paragraaf 200.5 A3 en Section 260 [NOCLAR] Code of Ethics-versie 2021). Bovendien hebben accountants in deze situatie te maken met een bedreiging voor de naleving van het fundamentele beginsel professionaliteit (en integriteit). Als de eigen organisatie zich niet aan wet- en regelgeving houdt, kan dit de indruk wekken dat de accountants die daar werken betrokken zijn. Dat kan weer negatief afstralen op het accountantsberoep. In elk geval kan de vraag opkomen waarom die accountants niet zo veel mogelijk hebben ingegrepen. Ze hebben toch een verantwoordelijkheid om te handelen in het algemeen belang. Door te reageren kunnen accountants helpen schade te voorkomen, verkleinen of herstellen. Dat past bij die verantwoordelijkheid. Hier is al ingevuld hoe een objectieve, redelijke en geïnformeerde derde waarschijnlijk tegen de situatie aankijkt (er is sprake van een bedreiging) en wat die waarschijnlijk van accountants verwacht (maatregelen). De eigen beoordeling van accountants kan die uitgangspunten niet opzij zetten.

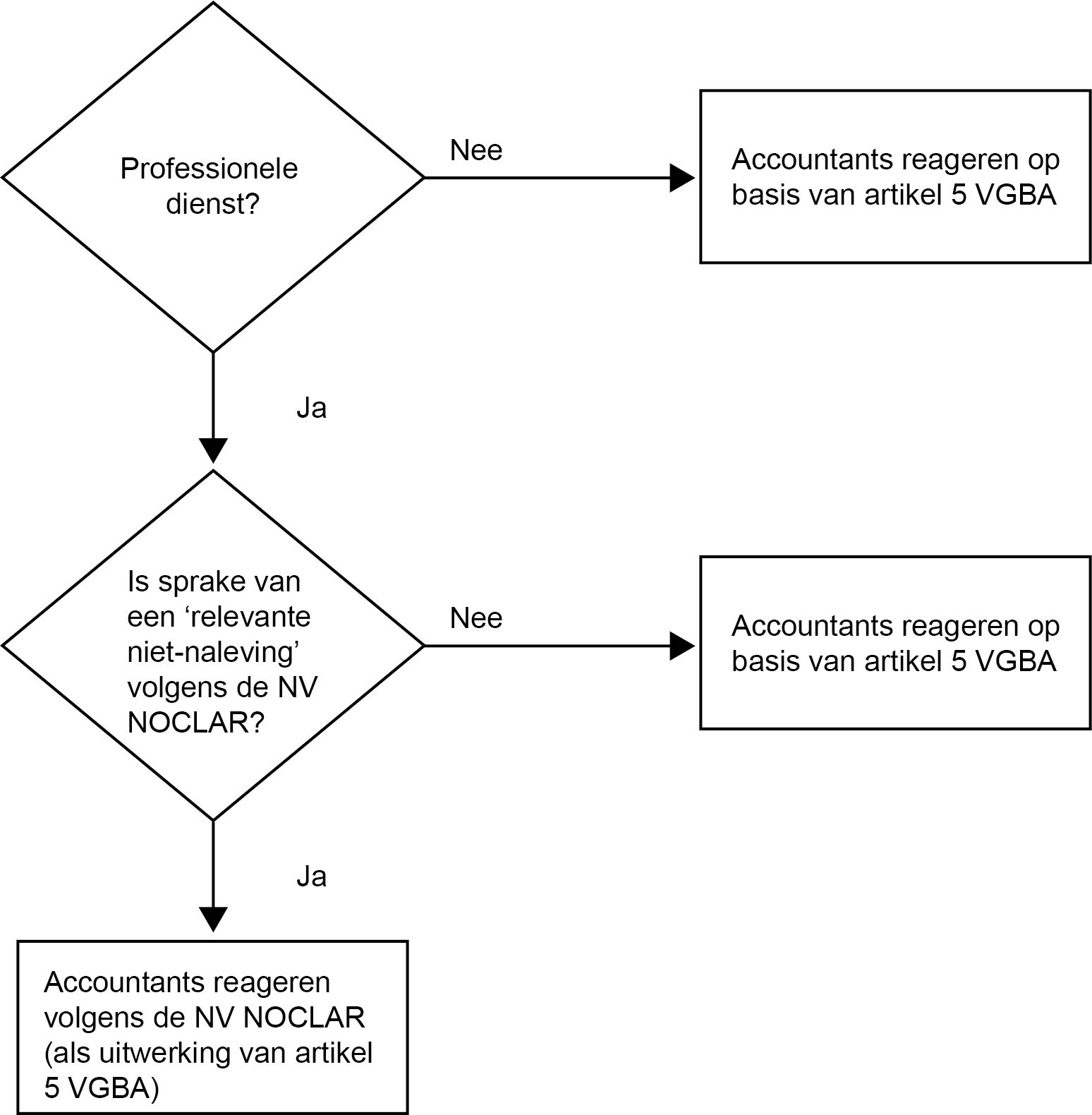

Op basis van artikel 5 VGBA reageren of volgens de NV NOCLAR

Artikel 5 van de VGBA geldt ongeacht de aard van de werkzaamheden die accountants uitvoeren (professionele dienst/geen professionele dienst). Accountants in een artikel 5 VGBA-situatie bepalen eerst of zij volgens de NV NOCLAR moeten reageren óf op basis van artikel 5 van de VGBA . De NV NOCLAR schrijven de ‘redelijkerwijs te nemen maatregelen’ voor die accountants op basis van artikel 5 van de VGBA moeten treffen. De NV NOCLAR hoeven alleen te worden toegepast door accountants die professionele diensten verrichten. Hier volgt een schema en een toelichting op artikel 5 van de VGBA. Voor meer informatie over de NV NOCLAR zie Paragraaf 15 Wat als (ook) sprake is van niet-naleven wet- en regelgeving (volgens de NV NOCLAR reageren)?

Afbeelding 2: Schema op basis van artikel 5 VGBA reageren of volgens de NV NOCLAR

Let op!

Het is van belang dat accountants beoordelen wat er in de wet- en regelgeving staat die in het geding is of dat ze zich hierover laten informeren. Daarin kan namelijk staan hoe de eigen organisatie, zijzelf of ‘een ieder’ op een (mogelijke of dreigende) overtreding moeten reageren of wat juist niet mag. Denk bijvoorbeeld aan wettelijke meld- of medewerkingsplichten of aan een verbod om bepaalde personen te informeren (bijvoorbeeld het ‘tipping off’-verbod in de Wwft). Als plichten of verboden in die wet- en regelgeving zich expliciet richten tot accountants of ‘een ieder’ (dit omvat accountants), reageren accountants in de eerste plaats volgens de plichten in die wet- en regelgeving en houden zij zich aan de daarin opgenomen regels (zie toelichting bij artikel 4). Mogelijk is daar geen sprake van of geeft de wet- en regelgeving ruimte om aanvullend te reageren. Accountants handelen dan op basis van artikel 5 van de VGBA of volgens de NV NOCLAR. Daarbij houden accountants rekening met eventuele meld- of medewerkingsplichten en verboden die voor de eigen organisatie gelden. Hun reactie zal er mede op gericht zijn dat meld- of medewerkingsplichten worden nagekomen en dat hun eigen organisatie zich aan wet- en regelgeving houdt.

Wat moeten accountants doen

Accountants reageren op basis van artikel 5 van de VGBA, wanneer de NV NOCLAR niet van toepassing zijn. Dit is in de volgende situaties aan de orde:

wanneer accountants wel een professionele dienst uitvoeren maar het om een overtreding gaat waar de NV NOCLAR niet voor zijn geschreven (de overtreding valt buiten de werkingssfeer/reikwijdte van de NV NOCLAR);

wanneer accountants andere werkzaamheden dan een professionele dienst uitvoeren. Denk bijvoorbeeld aan een accountant die ook advocaat is en vermoedt dat het advocatenkantoor waarvoor de accountant werkt wet- en regelgeving niet naleeft.

Zodra accountants zien, horen of het gevoel krijgen dat hun eigen organisatie zich niet aan wet- en regelgeving houdt, verkrijgen ze zoveel mogelijk inzicht in de situatie (zie bij ‘Inzicht verkrijgen’ hierna). Als ze daarna vermoeden dat er echt wat mis is, treffen ze een ‘redelijkerwijs te nemen maatregel’. Deze maatregel is erop gericht dat de eigen organisatie weer volgens wet- en regelgeving gaat handelen, eventuele gevolgen herstelt en herhaling van de overtreding voorkomt. In artikel 5 van de VGBA staat ‘maatregel’, dus enkelvoud. Maar mogelijk is het nodig om een combinatie van maatregelen te nemen die gezamenlijk op dat doel zijn gericht. Dan doen accountants dat.

Accountants bepalen op basis van professionele oordeelsvorming wat een redelijkerwijs te nemen maatregel is (artikel 20, onderdeel b, VGBA). Ze zullen zich daarbij ook afvragen wat een objectieve, redelijke en geïnformeerde derde waarschijnlijk van hen verwacht (artikel 20, onderdeel c, VGBA).

Hoewel de NV NOCLAR formeel niet van toepassing zijn, kunnen de NV NOCLAR wel het denkproces op gang helpen bij het bepalen wat een redelijkerwijs te nemen maatregel is. Accountants die op basis van artikel 5 van de VGBA reageren en geen professionele dienst uitvoeren, kunnen mogelijk minder (verstrekkende) maatregelen nemen dan accountants die wel een professionele dienst uitvoeren en volgens de NV NOCLAR moeten reageren. Van accountants in een senior-positie wordt meer verwacht dan van accountants die geen senior-positie hebben. Accountants in een senior- positie hebben namelijk gewoonlijk meer invloed binnen de eigen organisatie. Zie voor voorbeelden van accountants in een senior-positie bij ‘Accountants in een senior-positie’ hierna.

Niet reageren op overtreding die duidelijk onbetekenend is

Accountants hoeven niet te reageren op een mogelijke overtreding die duidelijk onbetekenend is. Ook een objectieve, redelijke en geïnformeerde derde verwacht dat waarschijnlijk niet van hen. Een overtreding die duidelijk onbetekenend is, stelt weinig voor gezien haar aard en de gevolgen voor de eigen organisatie of voor andere belanghebbenden. Een overtreding die duidelijk onbetekenend is, vraagt meestal om geen of nauwelijks onderzoek. Vrijwel meteen is duidelijk dat het hier om gaat. Is toch eerst meer onderzoek nodig? Ook dan kunnen accountants tot de conclusie komen dat het gaat om iets dat duidelijk onbetekenend is.

Inzicht verkrijgen

Accountants die zien, horen of het gevoel krijgen dat hun eigen organisatie zich niet aan wet- en regelgeving houdt, verkrijgen eerst zo veel mogelijk inzicht in de situatie. Dit is nodig om zo veel mogelijk te kunnen inschatten of er echt wat mis is. Volgens het toetsingskader van de VGBA moeten accountants immers omstandigheden identificeren (herkennen) en beoordelen die een bedreiging kunnen zijn voor de fundamentele beginselen (artikelen 21, lid 1, en 20 VGBA). Inzicht verkrijgen houdt in: onderzoek doen om een beter beeld van de situatie te krijgen. Hoeveel inzicht accountants kunnen verkrijgen, hangt in het bijzonder af van hun deskundigheid en hun positie binnen de eigen organisatie. Accountants in een senior-positie kunnen gewoonlijk meer inzicht verkrijgen dan accountants die geen senior-positie hebben. Accountants in een senior-positie zitten namelijk hoger in de organisatie. Ze hebben meer invloed. Daardoor kunnen ze eenvoudiger anderen om een toelichting vragen. Ook zijn ze eerder in staat om de situatie intern te laten onderzoeken. Ze hebben toegang tot meer informatie. Zie voor voorbeelden van accountants in een senior-positie bij ‘Accountants in een senior-positie’ hierna.

Mogelijkheid tot overleg

Accountants mogen overleggen over hun inschatting van de situatie (hoe kijkt een ander tegen de situatie aan en wat vindt die een redelijkerwijs te nemen maatregel?). Als er bij de eigen organisatie ook andere accountants werken, ligt het voor de hand om eerst met een of meer van hen te overleggen. Accountants kunnen eventueel ook overleggen met het bureau van de NBA of een van de door de NBA aangezochte vertrouwenspersonen. Het kan verstandig zijn om (daarnaast) een ter zake deskundige jurist advies te vragen.

Accountants in een senior-positie

Accountants hebben een senior-positie als ze beleidsbeslissingen of andere belangrijke beslissingen kunnen nemen. Of als ze significante invloed op die beslissingen kunnen uitoefenen. Accountants moeten zelf inschatten of ze significante invloed hebben. Voorbeelden van een senior-positie zijn de functie van algemeen directeur, financieel directeur, technisch directeur, lid van de raad van commissarissen of de raad van toezicht, een dagelijks beleidsbepaler van een accountantspraktijk, het hoofd van een interne auditafdeling.

Inspanningsverplichting

Artikel 5 van de VGBA is een inspanningsverplichting. Accountants doen hun uiterste best datgene te doen wat zij kunnen doen (zie bij ‘Wat moeten accountants doen’ hiervoor). Hiervoor is gekozen, omdat accountants in deze situatie het gedrag van een ander moeten proberen te beïnvloeden (immers het gedrag van de eigen organisatie). Bovendien hangt het van hun positie binnen de eigen organisatie af of en zo ja, hoeveel invloed zij kunnen uitoefenen.

Verhouding tot artikel 21 VGBA

Accountants die maatregelen nemen, maken een vastlegging. Artikel 21, lid 3, van de VGBA (de vastleggingsverplichting) geldt namelijk naast artikel 5 van de VGBA. Zie verder Paragraaf 8 Wat als artikelen zelf tot een maatregel verplichten.

Accountants passen nog wel stap 1 van het Stappenplan toetsingskader VGBA toe! Dat doen ze om na te gaan of er ook nog andere (extra) bedreigingen zijn naast de bedreiging die ontstaat doordat de eigen organisatie wet- en regelgeving (mogelijk) niet naleeft of dreigt niet na te leven. Is sprake van een extra bedreiging? Accountants passen dat stappenplan dan verder toe (zie Paragraaf 7 Stappenplan toetsingskader VGBA).

Stel nu dat de eigen organisatie inderdaad wet- en regelgeving overtreedt. Het zou kunnen dat accountants dit zo’n grote bedreiging vinden dat zij zich afvragen of ze hun werkzaamheden voor en de relatie met de eigen organisatie nog wel kunnen voortzetten: kunnen zij zich in deze omstandigheden écht aan de fundamentele beginselen houden? Ook de reactie van de eigen organisatie zou daartoe aanleiding kunnen geven. Zijn toereikende maatregelen niet mogelijk? In dat geval beëindigen accountants hun werkzaamheden en eventueel ook de relatie met de eigen organisatie:

Voor accountants die een professionele dienst uitvoeren, is dit expliciet gemaakt in artikel 21, lid 2, van de VGBA (zie Paragraaf 7.2 Stap 2b: stop!).

Voor accountants die andere werkzaamheden uitvoeren (geen professionele dienst), brengt toepassing van artikel 5 van de VGBA dit mee. Het beëindigen van de werkzaamheden en eventueel ook de relatie met de eigen organisatie is dan de redelijkerwijs te nemen maatregel die accountants op basis van artikel 5 van de VGBA moeten nemen. Het zal slechts in uitzonderlijke situaties nodig zijn om de relatie met de eigen organisatie te beëindigen. Dit is alleen verplicht als ook een objectieve, redelijke en geïnformeerde derde waarschijnlijk tot de conclusie komt dat accountants écht niets anders kunnen doen om een conflict met de VGBA op te lossen. Het is een uiterste middel. Het is onverstandig om zo’n beslissing lichtvaardig te nemen. Accountants die dit overwegen, kunnen eventueel eerst overleggen met een van de door de NBA aangezochte vertrouwenspersonen. Zij doen er bovendien verstandig aan om juridisch advies in te winnen. Zie Paragraaf 7.2 Stap 2b: stop!

Paragraaf 2.3 Integriteit

Accountants houden zich aan het fundamentele beginsel integriteit bij het uitvoeren van een professionele dienst (artikel 2, aanhef en onderdeel b, in samenhang met artikel 3, lid 2, VGBA). De VGBA werkt integriteit verder uit in enkele concrete normen (artikelen 6 tot en met 10a). Integriteit geldt in alle mogelijke situaties (bij een professionele dienst). In situaties die de VGBA niet expliciet regelt, gedragen accountants zich naar de geest van de VGBA. Zie voor meer informatie Paragraaf 2 Uitgangspunten onder ‘Let op!’. Accountants letten actief op eventuele bedreigingen voor de integriteit. De toetssteen is wat een objectieve, redelijke en geïnformeerde derde aanvaardbaar en toereikend acht. Zie Paragraaf 6 Toetsingskader VGBA en Paragraaf 7 Stappenplan toetsingskader VGBA.

Artikel 6 van de VGBA regelt dat accountants eerlijk en oprecht optreden bij het verrichten van een professionele dienst. Dit houdt onder meer in dat accountants eerlijk zaken doen, de waarheid geen geweld aan doen en doen wat in de omstandigheden passend is. Dit geldt ook, wanneer druk wordt uitgeoefend om iets anders te doen dan wat passend is of als dit mogelijk nadelige gevolgen heeft voor henzelf of voor hun eigen organisatie. Accountants tonen karakter, staan voor hun principes, houden hun rug recht en durven anderen kritisch te bevragen, ook als ze daarmee tegen de algemene opinie ingaan.

Wat regelt artikel 7

Artikel 7 van de VGBA regelt wat accountants moeten doen, als ze betrokken zijn bij niet-integer gedrag van anderen of daarmee in verband worden gebracht (betrokken raken of daarmee geassocieerd worden). In de VGBA staat geen definitie van wat niet-integer gedrag is. Accountants gebruiken in elk geval artikel 6 van de VGBA als leidraad (zie de toelichting op artikel 6). Daarbij vragen ze zich ook af welk gedrag van accountants een objectieve, redelijke en geïnformeerde derde waarschijnlijk niet-integer vindt. In artikel 7 staat ‘handelen’. Dit kan ten onrechte de indruk wekken dat accountants alleen hoeven te reageren op actief (niet-integer) gedrag. Niet handelen of te weinig doen (passief gedrag) kan echter ook niet-integer zijn. Accountants in een artikel 7 VGBA-situatie moeten ook daarop reageren. Bij niet-integer gedrag van anderen kan het gaan om gedrag van een cliënt, de eigen organisatie of een willekeurige derde. Voorbeelden van artikel 7 VGBA-situaties zijn:

Een gesprek waarbij een accountant aanwezig is en een ander een onjuiste voorstelling van zaken geeft.

Iemand zet iemand anders onder onevenredig zware druk, bijvoorbeeld door te chanteren, en een accountant neemt dat waar.

Een accountant vult de belastingaangifte van een cliënt in en dient deze in bij de Belastingdienst. Later blijkt dat de cliënt bewust onjuiste informatie heeft verstrekt aan de accountant.

(Voorbereiden van) en deelnemen aan criminele/niet rechtmatige activiteiten.

Achtergrond artikel 7